チャットレディは利益が発生した場合、翌年の2~3月の間に確定申告を行う必要があります。

この確定申告は納税のために欠かせないものですが、税金は1円でも安く済ませたいですよね(-_-;)

そこでチャットレディが知っておきたいのが、「経費」で落とせる購入アイテムです。

今回はチャットレディの「経費」とは何か、経費に計上できるのはどんなアイテムがあるのかをご紹介します。

チャットレディの経費について

確定申告における『経費』とは、所得税法にて「業務の遂行上生じた費用」が対象と定められています。

つまり、チャットレディのお仕事をするために自分が使っているものが、経費として申告できるんです。

チャットレディは会社員のようにお給料を受け取るのではなく、チャットをしたことによって得た報酬を運営会社から受け取るシステム。

雇用契約を結んでいるのではなく、「業務請負契約」を結んでいるのでチャットレディは個人事業主の扱いになるんです。

だからこそ、1年間での合計収入が基礎控除の38万円を超える場合は、個人事業主として収入があったとして確定申告をする義務が発生します!

そんな個人事業主の所得税の金額を決めるのが、1年間で得た「所得額」。

所得は年間の収入から事業にかかった経費を引いた額のことで、計算式にすると「収入-経費―控除=所得」となります。

控除は医療費や生命保険料などの決まった項目が対象ですので、計上できる経費が多ければ多い分、年間所得額も減ることに!

所得額が少なければ収入が多くても、税金の額が安くなる仕組みなんです(*^_^*)

だからこそ節税をするためには、チャットレディのお仕事に関係しているレシートや領収書を保管しておき、経費として申告するのが大切です!

チャットレディが「経費」で落とせる項目は?

チャットレディのお仕事はほかの個人事業主とくらべて、自分自身が商品となるお仕事です。

そのため、こんなものまで経費になるの!?とおどろくようなアイテムも、経費の扱いになることがあります。

ここでは代表的なチャットレディの経費の項目を一覧でご紹介しますね。

固定費

- 家賃

- 光熱費

- 通信費(インターネット料金)

チャットレディを自宅で行っている場合、自宅そのものが事業所の扱いになります。

そこで、家賃や光熱費、パソコンやスマホの通信費は経費の一部として計上できますよ。

ただし光熱費や家賃はプライベートでも使用しているので、全額ではなく数割を家事按分(あんぶん)します。

たとえば1日に8時間チャットレディをしていて、2時間をプライベートに使っていれば8割が事業費として計上し2割は生活費になります。

パソコンやスマホなど仕事で使うガジェット

- パソコン本体

- パソコンの周辺機器(USBなど)

- WEBカメラ

- マイク

- スマホ

チャットレディのお仕事に必要なパソコンそのものや、カメラ、マイクなどの周辺機器はすべて経費の扱いにしましょう。チャットレディにとって映像を映すWEBカメラや、ユーザーに声を届けるマイクやイヤホンの音響機器はとても重要ですよ!

美容系

- コンタクト代

- 衣装代(コスプレなど)

- 下着代

- 化粧品代

- サプリメント代(ビタミン剤など)

- ネイル代

- 美容院代

- ジュエリー

- 水着

- フィットネス代

- ウィッグ代

- バランスボールなどの健康器具

など

チャットレディはお仕事をするにあたって、衣装を着てメイクをするのが基本スタイルです。

税務署によって違いはあるものの、仕事で着る衣装やコスメ代も経費として計上できますよ。

また、女の子によっては美容のためのフィットネス代やビタミン剤などのサプリメントを計上する人もいるようです。

部屋の装飾代

- ベッドシーツ、枕、ソファなどの寝具関係

- 家具類(パソコンを置くテーブルやイス、ラックなど)

チャットをする部屋で使用している、家具類も仕事で使うものであれば計上しましょう。

チャットレディはソファやベッドの上でお仕事することが多いので、ベットシーツなどは経費の扱いになりますよ。

ほかにもパソコンを置くテーブルや、衣装をしまうラックなども仕事で使う道具に該当します!

書籍や新聞などの研究費

- 雑誌

- 書籍

- 新聞

- セミナーなどの参加費用

チャットレディのお仕事において、スキルアップのために購入した書籍や知識を増やすために読んでいる新聞も経費の扱いになります。

たとえば、お客様との会話スキルを磨くためのマナー本や、美容のためのダイエット本などは、お仕事に必要なアイテムですよね(^^♪

ほかにも、美容やマナー教室などチャットレディの接客に関係するようなセミナーに参加した場合の費用も「研修費」や「新聞図書費」という科目で計上できますよ。

10万円以上の経費は「減価償却費(げんかしょうきゃくひ)」になる

経費の金額で注意したいのが10万を超える高額な料金の場合、「減価償却」という特殊な経費の計上になります。

具体的には金額によって、次の3つのパターンに分けられますよ。

たとえばパソコンやプリンターなど高額な商品を購入した場合は金額に注意しましょう。

- 10万円未満…消耗品の扱いになり減価償却しない

- 10万~20万円未満…価格×1/3(3年間)

- 20万円以上…その商品の耐用年数と償却方法によって金額を計算する

ちなみにパソコンは耐用年数が4年など、品目ごとに違いがあるのでチェックしてみましょう。

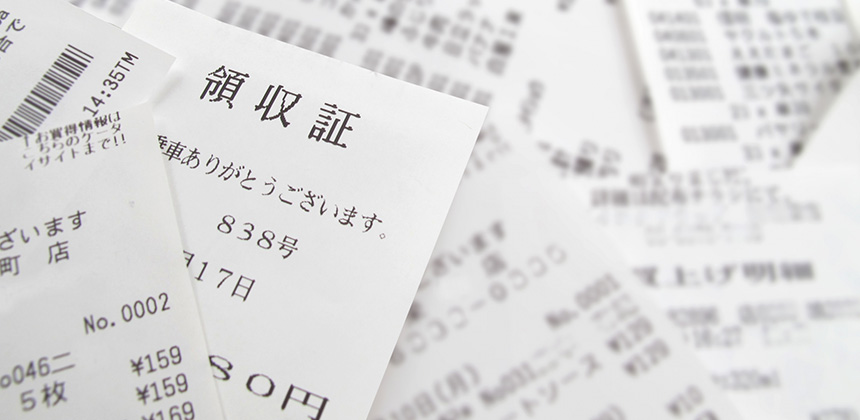

領収書やレシートは絶対に捨てないで保管しよう!

このように、いろいろな購入品が経費に該当するチャットレディですが、一つ忘れないでおきたいのが領収書とレシートを忘れずに保管することです。

経費として認定されるには、そのアイテムを購入したことを証明できる領収書が欠かせません。

万が一なくしてしまうと経費として認められないので、お買い物をしたら必ずレシートを捨てずにとっておきましょう。

法律上は7年間の帳簿や領収書の保管が義務付けられています。

もし税務署が調査に入った場合、最低でも3~5年分の帳簿や領収書がチェックされるので、手元になければ追加で税金が請求される恐れがあります。

<まとめ>

チャットレディのお仕事は美容代も経費の扱いになるのが、ほかのお仕事との大きな違いです。

普段からレシートを捨てるクセがある人は、絶対に処分しないようにレシートの保管スペースを用意しておきましょう!

また、最低でも7年間保管する義務があるので、何年何月に購入した領収書なのかすぐに見つけられるように、確定申告が済んだらバインダーなどを使って細かく整理しておきたいですね。

購入したものが経費になるか迷ったら、まずは捨てずに保管が鉄則!

少しでも税金を安く済ませるために、買い物をするときは常に経費になるか気をつけておきたいですね。

税金や確定申告に関する記事もたくさんありますので是非参考にしてくださいね☆

チャットレディJPでは、税金や確定申告のサポートを行っている事務所もありますので、不安な方は是非こちらをご利用くださいね!

お気軽に面接予約からご応募をお待ちしております♪

※この記事は2017/7/6時点での情報をもとに作成しております。